Азиатский экономический кризис 1997–1998 гг. стал одним из крупнейших в истории финансовых крахов развивающихся стран. Он ярко продемонстрировал ограниченность идей Вашингтонского консенсуса, риски глобализации, а также отсутствие единого рецепта процветания, который может быть применён повсеместно независимо от социального, политического и культурного контекста.

У истоков этого кризиса – система фиксированных валютных курсов, служившая одним из ключевых факторов экономического роста государств Юго-Восточной Азии в 1980–1990-е годы. Она гарантировала уверенность инвесторов и, следовательно, высокий приток иностранного капитала. Однако существенная часть поступлений приходилась на краткосрочный спекулятивный капитал, который и обусловил беззащитность стран перед случившимся внешним шоком.

Ещё до начала кризиса перед Малайзией и Индонезией стояла проблема высокой закредитованности. Неготовность решать её, в свою очередь, была связана с непрозрачностью банковской системы и низким качеством государственного контроля над финансовым сектором. Положение усугублялось коррупцией, процветанием приятельского капитализма (кронизма) и непотизма, приводивших к сращиванию политической и бизнес-элит и получению конгломератами возможностей финансирования нерентабельных проектов за счёт банков и государства.

Наряду с различиями в исходной макроэкономической ситуации это объяснялось и конкретными политическими решениями, и разницей в политических системах и практиках: жёсткий авторитарный режим Сухарто в Индонезии и мягкий авторитаризм Махатхира в Малайзии. Результаты выхода стран из кризиса различались кардинально. Малайзия не утратила экономического динамизма и быстро вернула себе статус одной из наиболее успешных стран региона. Индонезия же потеряла фактически десятилетие экономического развития.

Начало и развитие кризиса

Кризис начался летом 1997 г. с отказа правительства Таиланда поддерживать фиксированный валютный курс. Последний позволял сохранять стабильность валютной системы и придавал уверенность иностранным инвесторам, перемещавшим производство из Японии и других стран с дорогими валютами. Однако в результате девальвации юаня и йены и последовавшего повышения конкурентоспособности китайских и японских товаров, а также замедления роста уровня потребления в США и странах Европы, азиатские государства столкнулись с падением экспорта и ростом дефицита счетов текущих операций. Демарш Таиланда запустил эффект домино: отток капитала последовал из всего региона, ударив по валютам восточноазиатских стран, в том числе по индонезийской рупии и малайзийскому ринггиту. Ситуация в обеих странах усугубилась переходным состоянием национальных экономик в процессе либерализации их финансовых систем. Банковская паника приняла самоподдерживающийся характер.

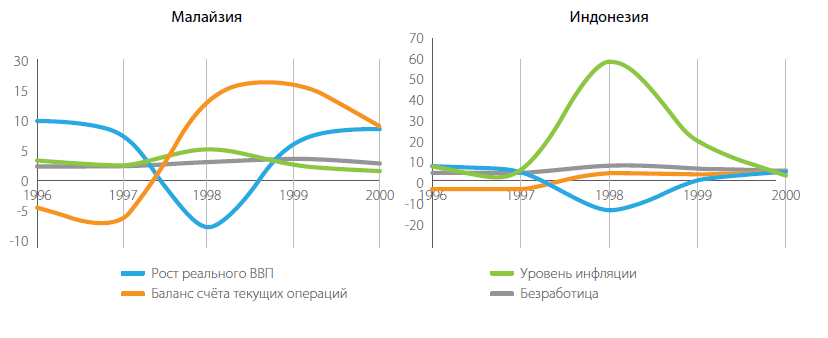

В июле 1997 г. малайзийское правительство решило перейти к плавающему курсу национальной валюты. В итоге курс ринггита упал со среднего уровня в 2,42 ринггита за доллар в апреле 1997 г. до рекордного минимума в 4,88 в январе 1998 года. Вслед за этим последовало падение фондового рынка: к декабрю индекс Фондовой биржи Куала-Лумпура (KLSE CI) опустился на 44,9 процента. В Индонезии в результате перехода к плавающему курсу рупии её стоимость достигла минимума – 3600 рупий за доллар к концу октября 1997 г., а к концу января 1998 г. – 10000 рупий за доллар. В условиях оттока капитала ставки по депозитам в Индонезии выросли более чем в 4 раза – до 60–65 процентов. Это ещё больше увеличило долю необслуживаемых долгов. Инфляция выросла почти в 10 раз – с 6,2 процента в 1997 г. до 60 процентов в 1998 году. В обеих странах росла безработица: в Малайзии с 2,5 процента в 1997 году до 3,3 процента годом позже; в Индонезии – с 4,7 процента до 8,4 процента соответственно (рисунок 1). Её последствия в наибольшей степени ощутили сельскохозяйственные районы обеих стран.

Рисунок 1. Основные макроэкономические показатели Индонезии и Малайзии, 1996–2000 годы

Источник: Всемирный банк.

Различия в степени влияния кризиса на Индонезию и Малайзию были обусловлены не только экономическими, но и политическими факторами. В Малайзии ситуация была в целом стабильной, так как «Национальный фронт» прочно удерживал власть. В Индонезии сложился более персонифицированный характер принятия внутриполитических решений, за тридцать с лишним лет правления Сухарто сложилась коррумпированная и несбалансированная экономико-политическая модель. Перспектива экономических неурядиц означала реальную угрозу долгосрочной политической дестабилизации.

Антикризисные меры

Инструменты, задействованные Джакартой и Куала-Лумпуром для снижения остроты финансовых потрясений, качественно отличались. Индонезия в антикризисной политике опиралась преимущественно на рекомендации МВФ. Для осуществления стабилизационной политики Фонд выделил стране в общей сложности 43 млрд долларов. Программа Фонда включала два компонента: проведение структурных реформ и введение стабилизационных макроэкономических мер.

Стабилизационная макроэкономическая политика подразумевала повышение процентных ставок. Так, ко второй половине 1998 г. они достигли 50 процентов. Банк Индонезии уже в июле 1997 г. снизил уровень ликвидности в банковском секторе, ограничив возможность форвардной продажи долларов нерезидентам 5 млн долларов и предписав уменьшить размер валютных спекуляций. Конечная цель состояла в сокращении дефицита текущего счёта и восстановлении профицита бюджета.

Структурные реформы включали усиление контроля Центрального банка над коммерческими банками. Пакет МВФ предполагал создание механизмов реструктуризации корпоративного долга, а также некоторые дотации и субсидии для населения.

На начальном этапе кризиса ЦБ Индонезии расширил кредитование обанкротившихся банков. Распространённой практикой стало их закрытие и рекапитализация потенциально жизнеспособных финансовых организаций. Так, по рекомендациям МВФ только за 1997 г. в Индонезии было закрыто 23 банка. Этот факт, а также ограничение поддержки монополий было критически воспринято в окружении Сухарто. Ряд близких к нему фигур сопротивлялись закрытию финансовых организаций, а со стороны правительства были задержки с принятием решений по реструктуризации компаний. В таких условиях увеличившийся отток капитала привёл к ещё большему падению рупии.

Одним из инструментов спасения национальной промышленности стал кластерный подход, который предполагал приоритетную государственную поддержку производства ключевых товаров. В их числе – текстиль и текстильные изделия, продукты из пальмового масла, электрические машины и оборудование. С 1998 г. пристальное внимание уделялось индустриализации с опорой на сельское хозяйство и добывающую промышленность, а также заключению контрактов между предприятиями малого/среднего бизнеса и крупными компаниями для запуска промышленных кластеров и повышения эффективности производства.

Под влиянием гиперинфляции, повышения уровня бедности и низкой эффективности реализуемых мер в индонезийском обществе росло недовольство. Оно воплотилось в студенческих демонстрациях и протестных движениях.

После банкротства и реструктуризации некоторых конгломератов, Сухарто лишился и олигархической поддержки. В итоге 21 мая индонезийский лидер ушёл в отставку после 32-летнего пребывания у власти.

Однако и его преемник Бухаруддин Юсуф Хабиби не обладал широкой поддержкой населения и армии. Кризис не удавалось преодолеть быстро, и получение международной помощи было, по сути, единственным доступным вариантом. Поэтому Хабиби сделал ставку на технократическую элиту и в конце концов договорился о получении нового транша от МВФ, что позволило дополнительно привлечь 6,2 млрд долларов для реструктуризации задолженностей банков и снижения оттока капитала. В феврале 2000 г. правительство вновь обратилось к МВФ за финансовой поддержкой.

Средства, полученные в рамках международной помощи и приватизации компаний и финансовых организаций, направлялись на погашение внешнего долга. Было увеличено налогообложение и сокращены государственные расходы. Продолжался курс на реструктуризацию банков и финансовых учреждений. Тем не менее, хотя к началу 2000-х гг. Индонезии удалось достичь некоторых докризисных показателей, уже в 2001 г. стали проявляться структурные дисбалансы, тормозящие ход реформ и усугубившиеся политической турбулентностью.

Опыт Малайзии во многом противоположен. Хотя в 1997 г. предприняты отдельные попытки следовать рекомендациям МВФ, впоследствии правительство Махатхира Мохамада придерживалось собственного плана действий. К началу кризиса летом 1997 г. экономика Малайзии характеризовалась высоким уровнем краткосрочной задолженности. В качестве превентивной меры в апреле того же года под руководством министра финансов Анвара Ибрагима были ужесточены пруденциальные нормы для банков: в частности, утверждены более короткие сроки для выявления просроченных кредитов. Процентные ставки выросли с 7,5 процента в июле 1997 г. до 10 процентов в феврале 1998 года. В результате рост кредитования начал постепенно снижаться, но ввиду турбулентности на валютном рынке Центральный банк продолжил ужесточение монетарной политики и пруденциальных требований вплоть до конца 1998 года.

К началу 1998 г. опыт стран, обратившихся к МВФ за помощью и рекомендациями, показал, что программы Фонда не учитывают особенности стран-реципиентов и не являются достаточно эффективными. Соответственно, Махатхир Мохамад избрал стратегию с опорой на экономический национализм. Её основой стала защита от международного капитала. В рамках данного курса 7 января 1998 г. был учреждён подотчётный премьер-министру Национальный совет экономической политики – консультативный орган для централизации процесса кризисного управления. Совет подготовил План восстановления экономики. Центральный банк вместо ужесточения денежно-кредитной политики стал снижать ставки процента и нормы обязательных резервов. Так, ставка процента, которая в июле 1998 г. была на уровне 11 процентов, к декабрю 1999 г. опустилась до 3 процентов. Норма обязательных резервов сократилась с 13,5 процента до 10 процентов.

Для стабилизации курса национальной валюты в сентябре 1998 г. установлен контроль над капиталом, направленный против офшорных рынков ринггита. В частности ограничивались денежные переводы на счета нерезидентов и иностранных компаний. Для иностранных физических и юридических лиц введён мораторий на репатриацию доходов от продажи акций на один год с даты покупки. Малайзийским резидентам запрещалось брать иностранные кредиты за исключением случаев, когда доходы по ним были также в иностранной валюте. Отток капитала почти прекратился. А привязка к американскому доллару была восстановлена 2 сентября 1998 г., когда стоимость малайзийской валюты составляла 3,8 ринггита за доллар.

Важную роль сыграла и промышленная политика. Выстраивая стратегию по выходу из кризиса, Малайзия опиралась на принятый в 1995 г. и рассчитанный на 1996–2005 гг. Второй промышленный генеральный план. Он предполагал качественный переход от простой сборки промышленных товаров к кластерному производству высокотехнологичной продукции и продукции с высокой добавленной стоимостью. Данная стратегия получила название «Промышленность++». Именно в её рамках Малайзия запустила флагманскую инициативу «Мультимедийного суперкоридора» (МСК), предусматривающего создание национальных индустриальных кластеров и технопарков и привлечение зарубежных IT-компаний. По состоянию на декабрь 1998 г. 195 компаний, включая 88 малайзийских, получили статус резидента МСК.

Для выхода из рецессии правительство подготовило комплекс мер, предполагавших увеличение государственных расходов на 2 млрд ринггит. Запущен комплекс социальных трансфертов бедным слоям населения (Program Pembangunan Rakyat Termiskin), для реализации которых выделили ещё 100 млн ринггит. Малайзия вернулась к докризисному уровню ВВП в 2000 г., однако улучшения наметились уже к концу 1999 г.: инфляция была невысокой, на уровне 3,2 процента, равно как и безработица (3,4 процента). Валовый доход на душу населения также превысил значение докризисных показателей.

Суммируя политическое измерение выхода из кризиса в Малайзии и Индонезии, правомерно говорить о двух примерах испытания легитимности режимов, основанных на высоких показателях экономического развития.

В Индонезии режим Сухарто не выдержал испытания, причиной чему во многом стали экономические и социально-политические дисбалансы.

Хотя неэффективность программы помощи МВФ была признана самим Фондом, низкое качество антикризисной политики правительства стало основной причиной экономических и социальных неурядиц.

Напротив, в Малайзии, несмотря на то что на начальных этапах макроэкономическое управление кризисом было менее эффективным, принятые меры способствовали стабилизации. Махатхир Мохамад использовал это для легитимации своей власти: он сосредоточил внимание народа на «внешней» причине кризиса, попутно расправившись с политическими оппонентами.

Оба режима были националистическими и в некоторой степени популистскими, прежде всего, в сфере экономики. Однако если до 1997 г. национализм Махатхира был сконцентрирован на коренных малайцах бумипутра, то в ходе кризиса акцент сместился с этнических вопросов на защиту от угроз, представляемых международным капиталом. Сухарто же, хотя и опирался на те же риторические приёмы, не смог предложить эффективную идеологическую модель: его непоследовательность в реализации пакета МВФ и связь с олигархическими структурами в условиях тяжелейшего кризиса стоили ему власти. Его преемнику Хабиби пришлось запустить механизм реформ и начать процесс восстановления экономики и политической управляемости в стране.

Долгосрочные последствия кризиса

Отдавая себе отчёт в том, что при кажущейся привлекательности исторические аналогии имеют важный изъян – кардинально иной контекст развития тех процессов, которые пытаются сравнить и сопоставить, – стоит выделить те элементы прошлого опыта, которые могут оказаться подходящими для решения современных задач.

Во-первых, азиатский финансовый и экономический кризис продемонстрировал не только несбыточность, но и порочность надежд на то, что глобализация несёт человечеству невиданное процветание, и главное – включиться в этот процесс. Отсюда – объективная потребность стран Юго-Восточной Азии в организации собственного геоэкономического пространства посредством сначала механизма АСЕАН по финансовому надзору, а потом – запуска Чиангмайской инициативы. За ними последовали формирование Сообщества АСЕАН до 2015 г. и 2025 г., принятие двух Генеральных планов АСЕАН по наращиванию взаимосвязей и, наконец, соглашение о Всеобъемлющем региональном экономическом партнёрстве в 2020 году. И хотя такое переформатирование осуществляется не беспроблемно (чего стоит отказ Индии подписать соглашение о Всеобъемлющем региональном экономическом партнёрстве), сам факт проведения подобных мероприятий отчётливо демонстрирует как осознание Ассоциацией такой необходимости, так и готовности подкрепить планы конкретными делами.

Применительно к опыту Малайзии и Индонезии важно подчеркнуть: по итогам кризиса обе страны, хотя каждая по-своему, осознали непрочность и шаткость идеи Вашингтонского консенсуса. Уместно вспомнить нежелание бизнес-кругов этих стран страховать займы в американской валюте и рассматривать привязку к доллару как лучшую гарантию от неприятностей.

Во-вторых, азиатский финансовый и экономический кризис на примере Малайзии и Индонезии показал объективную необходимость трансформировать восточноазиатскую модель капитализма. Обозначились пределы ориентации на экспорт, встал вопрос о развитии внутреннего спроса как основного драйвера хозяйственных процессов, были выявлены уже не преимущества, а недостатки «приятельского капитализма» в его восточноазиатской версии.

Кризис 1997–1998 гг. разрушил смычку между бюрократией и бизнесом, которая в предшествовавшие годы служила основой как «государства развития» (developmental state), так и философии нациестроительства как такового. Бизнесу пришлось провести реструктуризацию с акцентом на повышение самостоятельности и конкурентоспособности, изменить стиль и философию корпоративного управления (к чему руководителей азиатских компаний подтолкнула волна слияний и поглощений западными партнёрами в сфере, прежде всего, телекоммуникаций, а также банкротство крупных азиатских компаний, таких как индонезийская Salim Group и малайзийская Renong Group).

Всё это происходило на фоне волатильности рынка занятости и отсутствия в государствах ЮВА – и здесь Малайзия и Индонезия не стали исключением – сколь-либо надёжной системы социальной защиты.

Вместе с тем «второе пришествие» азиатской модели развития состоялось довольно скоро после финансовых потрясений 1997–1998 годов. Носителем такой модели стал Китай, который на основе своих социокультурных особенностей реализует эволюционный переход от административно-централизованной экономики к рыночному хозяйству, а в сфере внешнеэкономической политики сочетает элементы импортозамещения и экспортной ориентации. Отвечая в общих чертах логике восточноазиатского «государства развития» и восточноазиатской модели капитализма как модернизационной стратегии, такая политика откликалась на запросы стран Юго-Восточной Азии. Они не желали отказываться от того, что составило основу их экономических успехов, и объективно нуждались в сильном союзнике со схожими мировоззренческими установками.

В-третьих, кризис 1997–1998 гг., в том числе на примере Малайзии и Индонезии, предельно ясно поставил вопрос о вызревании противоречий нынешней модели глобализации с быстрым перетоком спекулятивного капитала и неразвитостью институтов его регулирования. Главное, насколько Соединённые Штаты и контролируемые ими международные финансовые институты заинтересованы в изменении сложившихся правил игры. Реакция Вашингтона на предложение Токио о формировании Азиатского валютного фонда, который мог бы выдавать кредиты пострадавшим странам без условий МВФ[1], свидетельствовала об обратном. Вся логика действий Вашингтона говорила о его стремлении извлекать, а не создавать ценность, мало заботясь о судьбах азиатских стран. А они, заметим, были лояльными политическими партнёрами США, включились в японоцентричную модель «гусиного клина»[2], по определению подразумевающую постоянный импорт промежуточных товаров, а следовательно – перманентную зависимость от состояния платёжного баланса текущих операций.

В общем и целом, на примере сравнения Малайзии и Индонезии азиатский финансовый и экономический кризис поставил вопрос о целесообразности интеграции в глобализирующееся мировое хозяйство, если на внутриэкономическом и внутриполитическом фронтах не решены важнейшие вопросы развития, а ход, направление и динамика глобализации определяются силами, имеющими мало общего с национальными интересами государств.

Соответственно, не лучше ли сначала создать страховочные механизмы от неурядиц, к которым гарантированно приведут чрезмерная зависимость от зарубежных капиталов, рынков и технологий вкупе с отсутствием внутреннего платёжеспособного спроса и неразвитостью механизмов регионального сотрудничества?

Азиатский финансово-экономический кризис сквозь призму опыта Малайзии и Индонезии демонстрирует преимущества конвергентного подхода к экономическому развитию с учётом его содержательной, институциональной и нормативной составляющих. При сравнении опыта этих двух стран стали очевидны выгоды синергии государственного планирования и рыночной самоорганизации, развития институтов мобилизации интересов общества при помощи механизмов и инструментов азиатской версии государственного дирижизма при отказе от экономического дерегулирования. Вызревание такой идеи со временем позволило азиатским странам задуматься о возможности перевода глобализации из стихийного процесса в управляемый проект, характер и темпы реализации которого регулировались бы государствами Азии, а не Евроатлантики: при таком подходе в кризисе 1997–1998 гг. можно найти истоки идей, лежащих в основе асеаноцентричных форматов сотрудничества, предложенной Китаем инициативы «Пояса и пути», а также ВРЭП.

Уроки для наших дней

Рассмотрение особенностей политики Малайзии и Индонезии в отношении азиатского финансового и экономического кризиса позволяет сделать ряд обобщающих выводов.

Во-первых, актуальной задачей было и остаётся предотвращение дисбаланса между приоритетами финансового сектора и реальными экономическими потребностями страны. Как показали рассмотренные примеры, кризис не заставит себя ждать, если финансовый сектор отрывается от реального, регулирующие органы утрачивают контроль над ситуацией, а бизнес исходит из того, что растущая задолженность – нормальное явление, так как «дешёвые деньги» будут всегда и в любом количестве. Поощрять заинтересованность бизнеса в краткосрочных спекулятивных операциях, а не в «работе вдолгую» посредством, в частности, инфраструктурного строительства – значит, подорвать перспективы экономического развития.

Во-вторых, Малайзия и Индонезия стали заложниками экспортоориентированной экономической модели. По мере выполнения основных задач она теряла эффективность и ставила всю экономическую стратегию в зависимость от факторов, которые не поддаются контролю и управлению. Экономическую модернизацию нужно проводить параллельно с решением политических, социальных и этнических проблем, гибко корректируя как очерёдность проведения необходимых мероприятий, так и перспективные планы развития в целом.

В-третьих, пример Малайзии и Индонезии поставил вопрос о создании механизмов раннего предупреждения экономических неурядиц регионального масштаба – посредством инструментов как регионализма, так и регионализации. В первом случае речь идёт об институциональном оформлении инициатив торгово-инвестиционной, производственно-технологической и производственно-сбытовой кооперации в Юго-Восточной Азии и за её пределами – во взаимодействии с партнёрами из Северо-Восточной Азии. Во втором – об объективной необходимости подкрепить развитие институтов проведением мероприятий по облегчению торгово-инвестиционных, технологических и межчеловеческих обменов, что в политическом лексиконе АСЕАН и стран, в неё входящих, получило название «наращивание взаимосвязей» (connectivity).

В-четвёртых (и это главное), если страна оказывается один на один с серьёзными проблемами, рыночный фундаментализм – плохой советчик, а конвергенция возможностей государства и рынка с преобладанием первого над вторым при их гибкой адаптации к меняющейся обстановке и при постоянном наращивании ресурсов – оптимальный подход. Опыт Малайзии и Индонезии продемонстрировал это лучше, чем хотелось бы и адептам Вашингтонского консенсуса, и стратегам восточноазиатских стран, предложившим миру собственную версию глобализации.

[1] Инициатива, выдвинутая Японией в ходе Азиатского финансового кризиса в 1997 г., предусматривала создание организации, аналогичной по своим функциям МВФ с объёмом капитала 100 млрд долларов, но под японским патронатом, встретила резкое противодействие Соединённых Штатов и по этой причине не была реализована.

[2] «Парадигма Акамацу» (1960-е гг.), согласно которой азиатские страны догонят Запад по мере того, как производство потребительских и инвестиционных товаров будет постоянно перемещаться из более развитых стран в менее развитые и повторяющие их стадии развития – «гусиный клин». Ведущий «гусь» в этой схеме – Япония, за ней следуют «новые индустриальные экономики первой волны» (Южная Корея, Сингапур, Тайвань и Гонконг – НИЭ-1), далее – «новые индустриальные экономики второй волны» (Индонезия, Малайзия, Таиланд, Филиппины – НИЭ-2) и далее – Китай и оставшиеся государства Индокитая (Вьетнам, Лаос, Камбоджа, Мьянма).